[column width=“1/1″ last=“true“ title=““ title_type=“single“ animation=“none“ implicit=“true“]

Wann zahlt die Berufsunfähigsversicherung (BU)? – Fachanwalt für Versicherungsrecht klärt auf.

Aktualisiert am 09.07.2019, 09:04 Uhr, durch RA Gregor Samimi

Wann zahlt die Berufsunfähigkeitsversicherung?

Nur derjenige, wer vor dem 1. Januar 1961 geboren wurde, bekommt gesetzliche Leistungen vom Staat im Falle einer Berufsunfähigkeit. Ansonsten gilt: nur wer auch erwerbsgemindert ist, erhält auch staatliche Leistungen. Eine gesetzliche Erwerbsminderungsrente zu erhalten, ist jedoch schwer, da an die Erwerbsunfähigkeit noch höhere Anforderungen gestellt werden, als an die Berufsunfähigkeit. Daher gewinnen private Berufsunfähigkeitsversicherungen immer mehr an Bedeutung und werden, vor allem aufgrund von Folgeschäden und psychischen Erkrankungen, auch immer mehr in Anspruch genommen. Doch genau hier wird es oft problematisch. Denn der Abschluss einer Berufsunfähigkeitsversicherung ist noch lange keine Garantie dafür, dass diese im Schadensfall auch eintritt. Ein Fachanwalt für Versicherungsrecht kann hier helfen.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Schildern Sie uns schnell und ohne Kostenrisiko Ihr Anliegen! Rufen Sie uns einfach unter der Telefonnummer 030 8860303 an oder kontaktieren Sie unser Serviceteam über das Kontaktformular.

Wir melden uns dann bei Ihnen zurück und teilen Ihnen mit, ob und wie wir Sie unterstützen können.

Fachanwalt für Strafrecht, Verkehrsrecht & Versicherungsrecht

Was ist Berufsunfähigkeit?

Zunächst einmal muss zwischen den Begriffen Berufsunfähigkeit, Arbeitsunfähigkeit und Erwerbsunfähigkeit abgegrenzt werden:

- Die Berufsunfähigkeit im privatversicherungsrechtlichen Bereich hat nämlich nichts mit der Arbeits-, Erwerbs- oder Berufsunfähigkeit im Bereich des gesetzlichen Rentenversicherungsrechts zu tun.

- Die Erwerbsunfähigkeit besagt, dass der Versicherte überhaupt keinen Beruf mehr ausüben kann und somit nicht mehr als Arbeitsleben teilnehmen kann. In diesem Fall kann eine staatliche Erwerbsminderungsrente beantragt werden.

- Eine Arbeitsunfähigkeit liegt vor, wenn ein kranken- und unfallversicherter Arbeitnehmer durch eine Krankheit oder einen Unfall seine berufliche Tätigkeit in diesem Zustand nicht oder nur noch unter akuter Verschlimmerung ausüben kann. Arbeitsunfähige haben einen Anspruch auf Entgeltfortzahlung sowie Kranken- oder Verletztengeld. Dieser Zustand ist nur vorübergehend.

I. S. d. gesetzlichen Rentenversicherung sind Versicherte nach § 240 SGB VI berufsunfähig, wenn deren Erwerbsfähigkeit wegen Krankheit oder Behinderung im Vergleich zur Erwerbsfähigkeit von anderen gesunden Versicherten mit ähnlicher Ausbildung und gleichwertigen Kenntnissen und Fähigkeiten auf weniger als sechs Stunden gesunken ist.

Für die privatversicherungsrechtliche Berufsunfähigkeit gibt es aber eine andere Definition sowie andere Voraussetzungen. Eine privatversicherungsrechtliche Berufsunfähigkeit liegt nach § 172 Abs. 2 VVG vor, wenn der Versicherte seinem zuletzt ausgeübten Beruf infolge von Krankheit, Körperverletzung oder Kräfteverfall ganz oder teilweise und voraussichtlich auf Dauer nicht mehr nachkommen kann. Wenn der Versicherte also vor Eintritt des Rentenalters seinen Beruf nicht mehr ausüben kann, soll die Berufsunfähigkeitsversicherung ihm eine monatliche Rente auszahlen. Dabei kommt es auf die voraussichtliche Dauer der Beeinträchtigung und auf die dadurch verminderte noch mögliche Arbeitszeit an.

Unter welchen Voraussetzungen zahlt die Berufsunfähigkeitsversicherung?

[metaslider id=“10069″]

Die Berufsunfähigkeitsversicherung zahlt grundsätzlich, wenn der Versicherte berufsunfähig geworden ist (s. o.). Damit die Berufsunfähigkeitsversicherung aber auch tatsächlich zahlt, ist die Ausfüllung eines Antragsformulars und die Diagnose eines Arztes erforderlich. Der Arzt muss ggü. der Versicherung feststellen, wie stark der Versicherte beeinträchtigt ist und wie lange dies voraussichtlich der Fall sein wird. Wenn der Leistungsfall, also die Berufsunfähigkeit tatsächlich eintritt, wird vom Versicherer genau geprüft, ob er tatsächlich zur Leistung verpflichtet ist.

Ein Leistungsfall liegt vor, wenn der Versicherte ggü. der Versicherung mitteilt, er sei berufsunfähig. Wenn der Versicherte dies tut, meldet er im Prinzip den Schadensfall und möchte einen Antrag auf Beanspruchung der Leistungen aus der Versicherung stellen. Daraufhin bekommt er dann einen Antragsfragebogen zugeschickt. Bereits beim Ausfüllen dieses Fragebogen sollten Sie sehr sorgfältig vorgehen, da die Versicherung sich meist nicht scheut, nach den kleinsten Fehlern zu suchen, um sich aus Ihrer Leistungspflicht zu entziehen. Damit die Berufsunfähigkeitsverischerung zahlt, müssen folgende Voraussetzungen vorliegen:

Abschluss einer Berufsunfähigkeitsversicherung

Zum Abschluss einer Berufsunfähigkeitsversicherung muss der zukünftig Versicherte ein Antragsformular der Versicherungsgesellschaft mit Fragen zur versicherten Person, deren beruflicher Tätigkeit und deren Gesundheitszustand ausfüllen. Diese Fragen müssen wahrheitsgemäß und vollständig ausgefüllt werden, um nicht später im Leistungsfall die Gefahr eines Vorwurfs wegen vorvertraglicher Anzeigepflichtverletzung oder arglistiger Täuschung zu laufen (s. u.: Fehler und Probleme). Wenn nämlich zum Zeitpunkt des Vertragsschlusses eine Krankheit nicht oder nicht korrekt angegeben wurde, wird sich die Versicherung zum Zeitpunkt des Leistungsfalls darauf berufen und versuchen, die Leistung verweigern.

Krankheit oder Kräfte-/Körperverfall

Der Versicherte muss zunächst unter einer Krankheit oder einem Kräfte-/Körperverfall leiden. Eine Krankheit liegt vor, wenn sich der Zustand der körperlichen oder geistigen Gesundheit maßgeblich verschlechtert. Ein Kräfteverfall muss nach § 172 Abs. 2 VVG zumindest mehr als altersentsprechend sein. Mehr als altersentsprechend ist der Kräfteverfall dann, wenn die geistige oder körperliche Leistungsfähigkeit deutlich niedriger ausfällt, als es für Personen derselben Altersgruppe der Fall sein sollte.

Warum „mehr als altersentsprechend“?

Die Berufsunfähigkeitsversicherung stellt natürlich keine Rente wegen altersbedingter Berufsunfähigkeit dar, sondern nur für denjenigen, die aufgrund von unvorhersehbaren und abnormalen Umständen berufsunfähig geworden sind. Da ein altersbedingter Kräfteverfall natürlich ist, ist dafür die gesetzliche Rentenversicherung zuständig. Auch die Formulierung einzelner Versicherer kann hier täuschen: selbst, wenn die Klausel eines Versicherers nur von einem Kräfteverfall, also ohne den Zusatz „mehr als altersentsprechend“ spricht, ist damit ein höheres Maß als der altersentsprechende Kräfteverfall gemeint. Denn alles andere würde von der gesetzlichen Regelung abweichen. Ein Kräfteverfall kann also in jedem Fall nur zur Berufsunfähigkeit führen, wenn er über das normale, altersentsprechende Maß hinausgeht.

Nachweis der Berufsunfähigkeit und ärztliche Diagnose

Des Weiteren muss der Grad der Berufsunfähigkeit festgestellt werden. Die meisten Versicherungen setzen einen Berufsunfähigkeitsgrad von mindestens 50 % voraus. Dies bedeutet, dass jemand, der von seiner bisher geleisteten Arbeitszeit nur noch weniger als 50 Prozent ausüben kann, als berufsunfähig gilt. Hierzu ein Beispiel: Ein Bauarbeiter arbeitet seit Jahren 45 Stunden in der Woche. Aufgrund eines plötzlich eingetretenen Bandscheibenvorfalls ist es ihm aber dauerhaft nur noch möglich, 22 Stunden in der Woche auf dem Bau zu arbeiten. Er gilt also nach der Definition als berufsunfähig.

Bei der ärztlichen Diagnose muss die Beeinträchtigung nachgewiesen werden und festgestellt werden, wie sehr sich diese Beeinträchtigung auf die Fähigkeit des Versicherten auswirkt, seinen Beruf weiter auszuüben. Es sind dabei die Schwerpunkttätigkeiten des Versicherten zu beachten und inwieweit diese von der Beeinträchtigung betroffen sind bzw. welche Tätigkeiten gar nicht mehr durchgeführt werden können. Auch die Tätigkeiten sollten dabei genau beschrieben werden. Letztendlich liegt es dann an der Versicherung, den Grad der Berufsunfähigkeit festzulegen.

Voraussichtliche Dauer

Als dritte Voraussetzung muss eine voraussichtlich dauernde Berufsunfähigkeit vorliegen sowie ärztlich bescheinigt werden. In der Regel liegt eine voraussichtlich dauernde Berufsunfähigkeit vor, wenn der Versicherte für mindestens sechs Monate arbeitsunfähig ist. Hierzu ein Beispiel: Der junge Versicherte erleidet einen Schlaganfall und ist infolgedessen mindestens zehn Monate pflegebedürftig, bis er seine Fähigkeiten langsam wiedererlangt. Er ist also voraussichtlich dauernd berufsunfähig.

Fehler und Probleme

Beim Abschluss der Berufsunfähigkeitsversicherung

Anfechtung wegen vorvertraglicher Anzeigepflichtverletzung

Das häufigste Problem mit Berufsunfähigkeitsversicherungen liegt in den Vorwürfen gegen den Versicherten, er habe bei Vertragsschluss die Gesundheitsfragen nicht wahrheitsgemäß beantwortet, falsche Angaben zu seinem Einkommen und zu seiner beruflichen Tätigkeit gemacht oder über andere besondere Risiken getäuscht (z. B. gefährliche Hobbys wie Ski-Fahren). Aus solchen Gründen fechten Versicherungen den Vertrag gerne wegen vorvertraglicher Anzeigepflichtverletzung oder arglistiger Täuschung an.

Vor allem beim Verschweigen gefahrerheblicher Umstände, wie z. B. Herz-/Kreislaufbeschwerden, Gelenkbeschwerden, Depressionen oder Rückenbeschwerden kann der Versicherer vom Vertrag zurücktreten. Selbst wenn diese Umstände tatsächlich nicht gefahrerheblich sind, ist dies nämlich durch den Versicherten zu beweisen und darf nicht einfach weggelassen werden. Allerdings gehen auch die Versicherungen bei der Anfechtung oft rechtswidrig vor. Es findet oft keine genaue Prüfung darüber statt, ob der Versicherte tatsächlich arglistig getäuscht hat oder ob daran evtl. ein unseriöser Vermittler Schuld hatte, der seine Kunden schlecht oder gar vorsätzlich falsch beraten hat. Auch Ärzte geben teilweise falsche Diagnosen an Versicherungen weiter, ohne dass diese dem Patienten ggü. ausgesprochen wurden.

Allerdings haben mehrere Urteile dieses Vorgehen der Versicherungen eingeschränkt. Sofern nämlich der Versicherte bei seinem Antrag zum Abschluss der Berufsunfähigkeitsversicherung unlogische oder unvollständige Angaben gemacht hat, darf die Versicherung ihm die Leistung wegen diesen Angaben rückwirkend nur verweigern, sofern sie ihn diesbezüglich auch schon bei der Antragstellung befragt hat.

Schildern Sie uns schnell und ohne Kostenrisiko Ihr Anliegen! Rufen Sie uns einfach unter der Telefonnummer 030 8860303 an oder kontaktieren Sie unser Serviceteam über das Kontaktformular.

Wir melden uns dann bei Ihnen zurück und teilen Ihnen mit, ob und wie wir Sie unterstützen können.

Fachanwalt für Strafrecht, Verkehrsrecht & Versicherungsrecht

Ungenaue bzw. zu weit gefasste Formulierung der Fragen durch den Versicherer

Formuliert der Versicherer im Antragsformular Begriffe so, dass sie weit ausgelegt werden können, bleibt unklar, was der Antragsteller dazu überhaupt eintragen soll. Hierzu ein Beispiel: Wenn der Versicherer nach dem Leiden an „gesundheitlichen Problemen“ fragt, kann dieser Begriff alles mögliche umfassen, von gelegentlichen Wadenkrämpfen über Schlafstörungen bis hin zu schweren Erkrankungen wie Parkinson. Natürlich wird sich die Versicherung bei Streitigkeiten auch hier auf Unklarheiten berufen.

Jedoch kommt es bei der Auslegung der Antragsfragen darauf an, wie ein durchschnittlicher Versicherungsnehmer diese bei verständiger Würdigung, aufmerksamer Durchsicht und Berücksichtigung des Sinnzusammenhangs verstehen darf. Der Versicherer kann also nur wegen vorsätzlich falsch angegebener oder komplett fehlender Angaben vom Vertrag zurücktreten bzw. die Leistung verweigern. Die falsche Beantwortung unklarer Fragen stellt jedenfalls keine Pflichtverletzung dar.

Hilfe vom Rechtsanwalt: Schon bei vorvertraglichen Handlungen entstehen oft Unsicherheiten bei Verbrauchern. Ein Anwalt kann helfen, unseriöse Klauseln zu erkennen und Ihnen Sicherheit bei der Beantwortung der Gesundheitsfragen geben, sodass sich daraus im späteren Verlauf keine Risiken ergeben.

Bei der Antragstellung im Leistungsfall

Hilfe bei Antragsausfüllung

Oft werden dem Versicherten im Rahmen der Antragstellung auf Berufsunfähigkeitsrente Telefonberatungen oder Vor-Ort-Termine mit Beauftragten der Versicherung oder einer von dieser beauftragten Fremdfirma angeboten, um ihm bei der Antragstellung zu helfen. Bei einem telefonischen Beratungsgespräch sieht das so aus, dass der Versicherte im Voraus das Antragsformular ausgefüllt hat und die Fragen dann nochmals telefonisch mit ihm durchgesprochen werden.

Das mag einem zwar hilfsbereit vorkommen, ist aber meist nur eine Möglichkeit für die Versicherung, sich aus der Leistungspflicht zu entziehen: Falls der Versicherer nämlich am Telefon merkt, dass der Kunde seine Meinung zu bestimmten Fragen oder die Formulierung der Antworten ändern möchte, kann sich die Versicherungsgesellschaft unter Umständen darauf berufen, dass der Kunde widersprüchliche Aussagen gemacht hat und deswegen die Leistung verweigern. Vor Ort sieht das ähnlich aus, nur dass hier der Antrag zusammen mit den Beauftragten der Versicherung ausgefüllt wird. Auch dieses Vorgehen erhöht die Gefahr der späteren Leistungsverweigerung, da die Beauftragten alles, was der Versicherte zu diesem Thema geäußert hat, in einem späteren Verfahren als Zeugen verwenden können, um den Vorwurf der widersprüchlichen Angaben zu stützen.

Auch sogenannte Außenregulierungstermine zur Regulierung der Leistung oder zur Klärung des Falls werden oft angekündigt. Sie sollten sich vorerst nicht auf derartige Termine oder Hilfestellungen der Versicherung einlassen, da Sie auch nach dem Versicherungsvertrag nicht dazu verpflichtet sind, Leistungsanträge zusammen mit den Versicherern zu bearbeiten! Bestehen Sie daher auf eine schriftliche Bearbeitung und konsultieren Sie lieber einen Anwalt, falls Sie einen solchen Termin oder ein solches Telefongespräch wahrnehmen möchten. Dieser kann dann zusammen mit Ihnen klären, ob ein solcher Termin notwendig ist und in welcher Form er stattfinden sollte.

Hilfe vom Rechtsanwalt: Auch hier können Fehler oder Nachlässigkeit dazu führen, dass die Rentenzahlung verzögert wird oder schlimmstenfalls verweigert wird. Bevor Sie daher Fehler beim Ausfüllen des Antrags oder den ärztlichen Bescheinigungen oder der Einhaltung von Fristen machen, lohnt sich die Beauftragung eines Rechtsanwalts, um Ihre Rente zu sichern.

Abstrakte/Konkrete Verweisung

Einige Versicherungsverträge beinhalten auch eine sog. Verweisungsklausel. Das bedeutet, sie sehen auch die Möglichkeit vor, den berufsunfähigen Versicherten auf einen anderen Beruf zu verweisen, ohne die vereinbarte Leistung erbringen zu müssen. Bei einer abstrakten Verweisung kann die Versicherung darauf verweisen, dass er potenziell fähig ist, eine andere Tätigkeit auszuüben. Ob tatsächlich eine andere Tätigkeit ausgeübt wird, ist dabei unerheblich. Im Falle einer abstrakten Verweisung muss sich der Versicherte um ein anderes Anstellungsverhältnis bemühen, da der Versicherer trotz dieser Bemühungen die Leistung verweigern kann. Im Vertrag erkennt man solche Klauseln meist an Formulierungen wie „andere/alternative Tätigkeit“ in Verbindung mit „ausgeübt werden kann/könnte“.

Sollten Sie auf derartige Klauseln stoßen, suchen Sie sich also lieber einen anderen Versicherungstarif, der die abstrakte Verweisung ausgenommen hat! Im Falle einer konkreten Verweisung kann die Versicherung ebenfalls die Leistung verweigern. Allerdings muss der Versicherte hier tatsächlich schon eine andere Tätigkeit aufgenommen haben oder eine entsprechende Umschulung absolviert haben. In diesem Fall kann die Versicherung dann damit argumentieren, dass der Versicherte durch die neu aufgenommene Tätigkeit wieder die Möglichkeit hat, Einkommen zu erzielen und eine Rentenzahlung nicht notwendig ist. Formulierungen für die konkrete Verweisung im Vertrag sind etwa „nach/bei Eintritt“ und „eine andere Tätigkeit ausübt“.

Natürlich muss die Verweisung im Allgemeinen auch angemessen sein, also sowohl körperlich als auch geistig zumutbar sein. Abstrakte Verweisungsklauseln in Versicherungsverträgen schrecken jedoch viele Verbraucher ab – diese sind aber zum Glück zum Auslaufmodell geworden. Die konkrete Verweisung zieht zwar längst nicht so negative Konsequenzen mit sich, wie die abstrakte, jedoch stellt der Verzicht auf jede Art von Verweisung ein wichtiges Qualitätsmerkmal einer guten Berufsunfähigkeitsversicherung dar. Aus diesem Grund wird ein solcher Verzicht meist im Vertrag hervorgehoben und gut zu erkennen sein.

Schildern Sie uns schnell und ohne Kostenrisiko Ihr Anliegen! Rufen Sie uns einfach unter der Telefonnummer 030 8860303 an oder kontaktieren Sie unser Serviceteam über das Kontaktformular.

Wir melden uns dann bei Ihnen zurück und teilen Ihnen mit, ob und wie wir Sie unterstützen können.

Fachanwalt für Strafrecht, Verkehrsrecht & Versicherungsrecht

Hilfe vom Rechtsanwalt: Bei der Verweisungsklausel kommt es auf undurchsichtige Formulierungen im Versicherungsvertrag an, die im Leistungsfall zu Lasten des Versicherten gehen können. Daher empfiehlt es sich bereits beim Abschluss eines Versicherungsvertrages einen Fachanwalt zu konsultieren und sich mit diesem für den richtigen Tarif zu entscheiden. Durch seine langjährige Erfahrung in der Versicherungspraxis kennt der Fachanwalt die Tricks und Fallen der Versicherungen und weiß auch, wie man bereits beim Abschluss der Versicherung mögliche zukünftige Fehler und Probleme vermeiden kann.

Im Nachprüfungsverfahren

Auch im Nachprüfungsverfahren überprüft die Versicherung regelmäßig die Leistungsfähigkeit des Berufsunfähigen. Dabei wird, in regelmäßigen Abständen, der aktuelle Zustand des Versicherten kontrolliert und danach erneut der Grad der Berufsunfähigkeit (s. o.) bestimmt. Sollte sich im Rahmen dieses Verfahrens zeigen, dass sich der Zustand des Berufsunfähigen soweit gebessert hat, dass er wieder seiner beruflichen Tätigkeit nachgehen kann oder einer anderen, die den Verweisungskriterien entspricht, wird die Leistungspflicht wieder in Frage gestellt und kann erlöschen. Auch hier ist eine anwaltliche Begleitung sinnvoll, da es schwierig sein kann, die Begründungen oder Gutachten der Versicherung nachzuvollziehen und sich zu wehren.

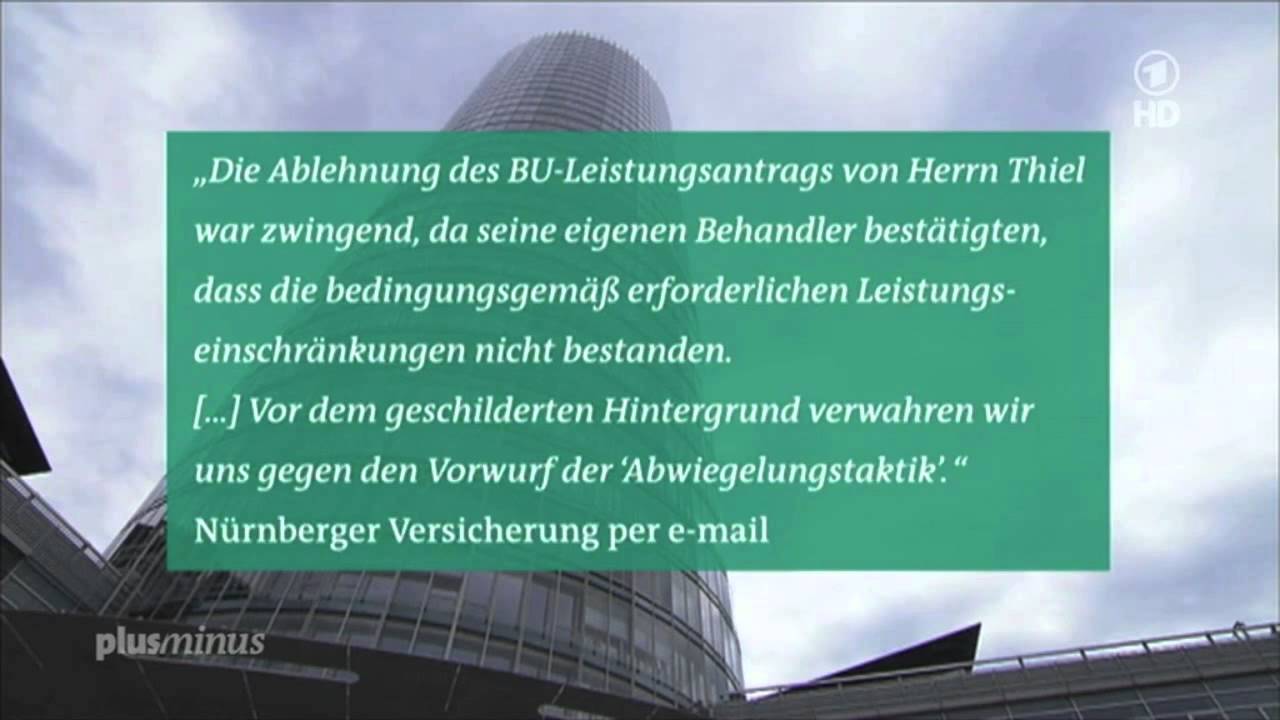

Häufige Ablehnungsgründe

Die häufigsten Ablehnungsgründe einer Berufsunfähigkeitsversicherung kurz aufgelistet:

- BU-Grad nicht erreicht

- Rücktritt und Anfechtung

- Prognosezeitraum nicht erfüllt

- erneute Prüfung

- im Klageverfahren

- Ausschlussklausel

- konkrete oder abstrakte Verweisung

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Probleme mit der Berufsunfähigkeitsversicherung – das kann ein Anwalt tun

Wie bereits erwähnt, ist das Konsultieren eines Fachanwalts für Versicherungsrecht bereits beim Abschluss einer Berufsunfäigkeitsversicherung sinnvoll, um der Leistungsverweigerung der Versicherung vorzubeugen. Vor allem sollte die Auswahlentscheidung nicht allein mit einem Versicherungsvertreter oder Agenten stattfinden, da dieser in seiner Entscheidung, meist wegen seiner Provisionen, oft gebunden ist und Ihnen eine Versicherung gerne „verkauft“. Haben Sie schon eine Berufsunfähigkeitsversicherung abgeschlossen, ist es trotzdem ratsam bereits einen Anwalt heranzuziehen, bevor Sie im Schadensfall an den Versicherer herantreten. Denn oft wissen die Versicherten selbst oft nicht genau, wie Sie vorgehen sollen oder Ihnen fehlen die nötigen Mittel dazu.

Spätestens aber, wenn Sie bereits Auseinandersetzungen mit der Versicherung hatten und diese die Zahlung verweigert, wird Ihnen wahrscheinlich nur noch ein Anwalt helfen können. Einem Fachanwalt für Versicherungsrecht sind nämlich, aufgrund seiner langjährigen Erfahrung, die Versicherungen und deren Arbeitsweise bekannt, sodass er Ihnen diesen Wissensvorsprung weitergeben kann. Er hat auch das nötige Fachwissen und die Möglichkeit der Prozessführung gegen die Versicherung. Daher ist er in der Lage, Sie in allen Phasen der Auseinandersetzung mit der Versicherung zu beraten, zu unterstützen und ggf. gegen den Versicherer zu vertreten.

Mit dem Laden des Videos akzeptieren Sie die Datenschutzerklärung von YouTube.

Mehr erfahren

Bei Berufsunfähigkeit immer einen Fachanwalt hinzuziehen!

Für eine bestmögliche Vertretung sollten Sie einen Spezialisten, nämlich einen Fachanwalt für Versicherungsrecht mit der anwaltlichen Vertretung beauftragen. Dieser wird Ihnen beratend zur Seite stehen und kann auf eine frühzeitige Erledigung Ihres Anliegens hinwirken.

Rechtsanwalt Gregor Samimi ist Fachanwalt für Verkehrsrecht, Fachanwalt für Versicherungsrecht und Fachanwalt für Strafrecht in 12203 Berlin (Steglitz-Zehlendorf). Telefon 030 8860303. Kontaktieren Sie uns! Wir helfen Ihnen gerne weiter! [/column]